Liquiditätsplanung für Fluglotsen – Cashflow, Puffer & Altersvorsorge-Strategie

Viele Fluglotsen können früh eine hohe Sparquote aufbauen. Entscheidend ist aber, ob Ihr Plan auch dann funktioniert, wenn ungeplante Ausgaben, Marktschwankungen oder eine zeitweise Einkommenslücke auftreten.

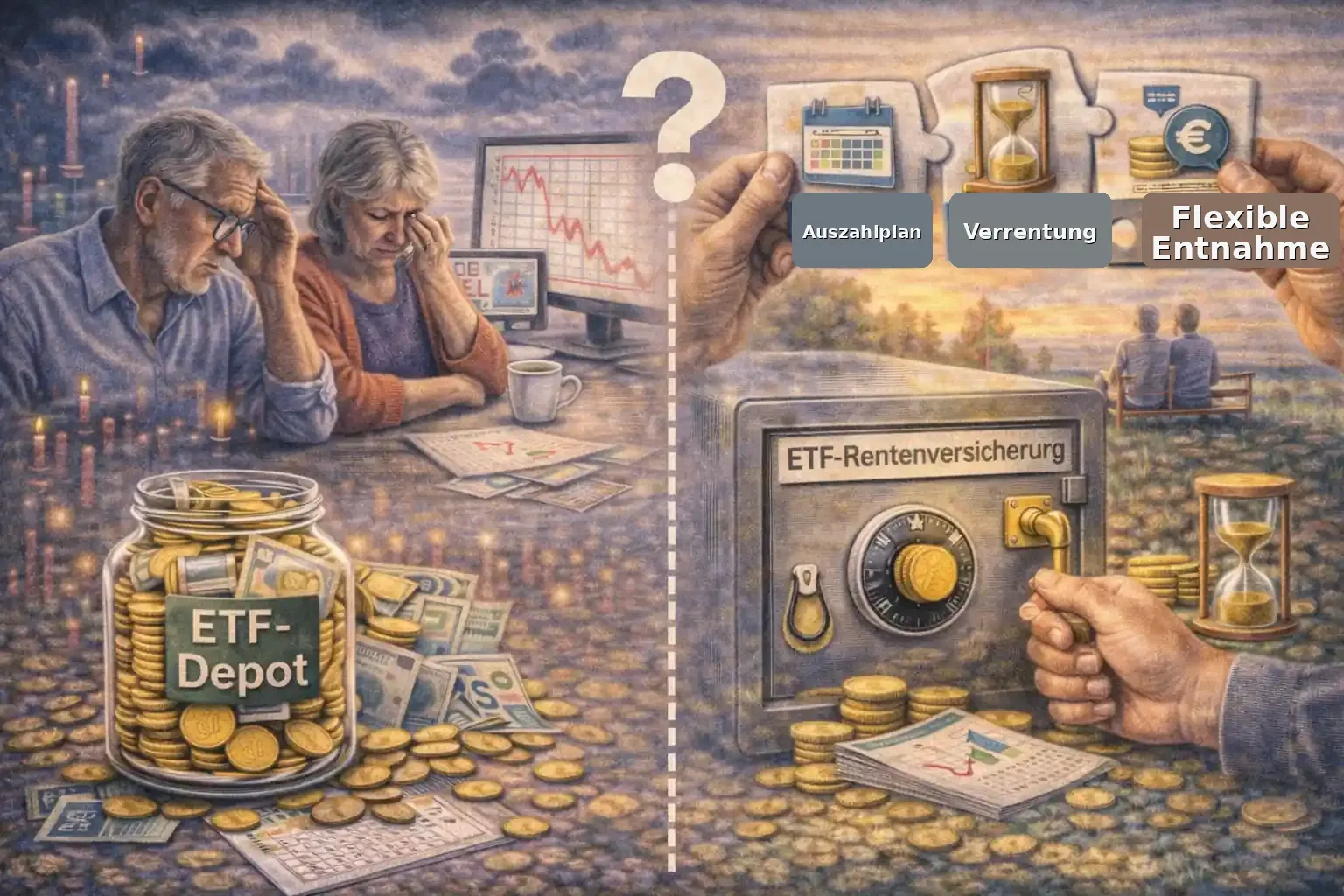

Genau hier zeigt sich ein Nachteil der reinen ETF-Depot-Besparung: Sie ist zwar flexibel, wird in der Praxis aber häufig als „Kasse“ genutzt – und gerade in schwachen Börsenphasen drohen Verkäufe zur Unzeit sowie ein dauerhaft geschwächter Zinseszinseffekt. Eine private ETF-Rentenversicherung kann über klare Regeln, Anpassungsmöglichkeiten und (je nach Konzept) Beitragsbefreiung bei BU deutlich mehr Stabilität schaffen.

Wenn Sie die Systematik sauber aufbauen möchten: Starten Sie mit dem Drei-Säulen-Modell, Ihrer Rentenlücke, dem Vergleich ETF-Sparplan vs. ETF-Rentenversicherung und der Seite Dynamik & Nachversicherung.

Warum Liquidität bei Fluglotsen mehr ist als „Notgroschen“

Liquidität bedeutet: Sie können jederzeit handeln, ohne langfristige Anlagen zu zerstören. Für Fluglotsen ist das besonders wichtig, weil Lebensereignisse (Umzug, Immobilie, Familienplanung) und berufliche Risiken (z. B. Medical / Einsatzfähigkeit) schnell zu Kosten oder Einnahmeverschiebungen führen können.

Wer dann ausschließlich im ETF-Depot spart, greift oft ins Depot – manchmal genau dann, wenn Märkte schwach sind. Das ist der typische Nachteil: Flexibilität wird zur Versuchung. Mit einer ETF-Rentenversicherung lassen sich Sparprozesse häufig stärker „entkoppeln“ (Regeln, Beitragsanpassung, Beitragsfreistellung), sodass das Depot nicht zur Notfallkasse wird.

Für die Absicherung der Arbeitskraft und Lizenzthemen gehört die Liquidität ins Gesamtsystem: Prüfen Sie dazu auch Kosten, Leistungen und BU vs. Loss-of-Licence im Fluglotsen-Bereich.

So planen Sie Ihre monatliche Liquidität – in drei Ebenen

Ebene 1: Fixkosten & Puffer. Notieren Sie echte Monatsausgaben (Wohnen, Mobilität, Versicherungen, Lifestyle) und definieren Sie einen Puffer für unregelmäßige Kosten. Ziel ist, dass Ihre Sparraten nicht bei der ersten Überraschung stoppen.

Ebene 2: Sondertöpfe statt Depot-Verkäufe. Legen Sie für planbare Großposten (Urlaub, Auto, Umzug, Weiterbildung, Eigenkapital) eigene Rücklagen an. So vermeiden Sie den Depot-Fehler: in schwachen Phasen verkaufen und später nicht mehr konsequent nachkaufen.

Ebene 3: Altersvorsorge als Automatismus. Kombinieren Sie bAV, private Vorsorge und optional Depot so, dass Sparen „läuft“. Ein reiner ETF-Sparplan ist nur dann stark, wenn Sie ihn auch bei Stress/Marktphasen durchhalten – eine private ETF-Rentenversicherung kann hier über Vertragsregeln, Dynamik und Beitragsanpassung helfen. Vertiefung: Fondsgebundene Rentenversicherung, Private Rentenversicherung und Dynamik & Nachversicherung.

Risikopuffer bei Einkommenslücken: Krankentagegeld, BU & Lizenzschutz

Liquiditätsplanung endet nicht beim Sparplan: Entscheidend ist, wie Sie Zeiträume überbrücken, in denen Einkommen sinkt oder ausfällt. Dafür braucht es neben Rücklagen auch die passende Absicherung – damit Sie nicht Ihre Altersvorsorge „anzapfen“ müssen.

Der größte Praxisnachteil eines reinen ETF-Depots zeigt sich genau dann: In schwierigen Phasen wird die Sparrate gestoppt – und häufig wird sogar verkauft. Bei einer gut konzipierten Lösung kann eine Beitragsbefreiung bei BU (je nach Tarif/Konzept) dafür sorgen, dass Ihre Vorsorge weiter finanziert wird, obwohl das Arbeitseinkommen wegfällt.

Wenn Sie das sauber abstimmen wollen, nutzen Sie den Angebots-Check und lesen Sie ergänzend Verzicht auf abstrakte und konkrete Verweisung – das ist für BU/Lizenzschutz ein zentraler Qualitätsfaktor.

Warum ein ETF-Depot in Krisen oft „geleert“ wird

Ein Depot ist jederzeit verfügbar – genau das ist im Alltag der Knackpunkt. Viele Anleger nutzen es als Reserve, obwohl es dafür nicht gedacht ist. Kommt dann noch ein Börsenrückgang hinzu, entstehen Verkäufe zur Unzeit (Sequence-of-Returns-Risiko).

Zweiter Nachteil: Es gibt keine eingebauten Regeln für die Rentenphase. Entnahmeplan, Rebalancing und Steuerplanung müssen Sie selbst diszipliniert umsetzen – in der Praxis wird hier oft zu spät oder emotional reagiert.

Eine ETF-Rentenversicherung kann helfen, weil sie Beiträge flexibel anpassen/pausieren lässt (Beitragsfreistellung) und die Rentenphase über ein Regelwerk strukturieren kann. Details finden Sie unter ETF vs. ETF-Rentenversicherung.

ETF-Rentenversicherung: Welche Stellschrauben Liquidität schaffen

Für die Liquiditätsplanung sind nicht nur „Rendite“-Zahlen relevant, sondern Vertragsmechanik: Wie leicht können Sie Beiträge reduzieren? Sind Zuzahlungen möglich? Gibt es klare Regeln für Dynamik, Umschichtungen und Rentenbeginn? Genau diese Punkte entscheiden, ob Sie in Stressphasen stabil bleiben.

Ein weiterer Vorteil gegenüber dem reinen Depot: Sie können die Vorsorge häufig so strukturieren, dass sie nicht aus Versehen „verbraucht“ wird. Gleichzeitig muss man Kosten, Flexibilität und Regelwerk transparent prüfen – dazu passt die Seite Fondsgebundene Rentenversicherung und Dynamik & Nachversicherung.

Wenn das Konzept eine Beitragsbefreiung bei BU enthält, bleibt Ihr Vorsorgeplan im Ernstfall handlungsfähig: Sie müssen nicht zuerst sparen stoppen oder verkaufen, sondern die Finanzierung läuft – ein entscheidender Unterschied zur reinen ETF-Sparrate.

Netto-Planbarkeit: Steuern, Förderung und echte Sparleistung

Liquidität ist immer Netto: Was bleibt Ihnen nach Steuern, Abgaben und laufenden Verpflichtungen? Gerade bei Fluglotsen lohnt der Blick auf geförderte Bausteine wie bAV mit Arbeitgeberzuschuss und Rürup/Basisrente.

Ein ETF-Depot ist steuerlich transparent, aber bei Entnahmen/Umstrukturierungen entstehen häufig steuerliche Effekte genau dann, wenn Sie Liquidität brauchen. In Versicherungs-Lösungen gelten andere Regeln – das kann Gestaltungsspielraum schaffen, ersetzt aber nicht den Kosten- und Vertragscheck.

Das Ziel ist nicht „maximale Sparrate“, sondern dauerhaft tragfähige Sparleistung. Dafür wird Liquidität geplant: mit Puffer, automatisierten Beiträgen und klaren Prioritäten.

Von der Sparquote zur echten Planung: Budget, Puffer, Automatismen

Setzen Sie zuerst Ihr Mindestziel: Welche Monatsausgaben müssen jederzeit gedeckt sein? Daraus leiten sich Notgroschen und Sondertöpfe ab – erst dann wird die langfristige Sparrate festgezurrt. So vermeiden Sie, dass ein ETF-Depot zum „Allzweckkonto“ wird.

Für die Altersvorsorge funktioniert meist ein Mix am besten: bAV (Arbeitgeberzuschuss), private Rentenversicherung (Regeln/Optionen) und optional ein Depot als Ergänzung. Rein depotbasiert fehlt häufig der Schutzmechanismus in Stressphasen – und damit die Kontinuität.

Wenn Sie den Aufbau Schritt für Schritt planen möchten, lesen Sie Private Rentenversicherung und prüfen Sie Ihre Rentenlücke als Zielgröße.

Liquidität schützt vor Fehlentscheidungen – auch beim Thema Entnahme

Viele unterschätzen die Rentenphase: Nicht nur das Ansparen zählt, sondern die Entnahme unter realen Bedingungen (Inflation, Marktphasen, Steuern). Wer dann Liquidität falsch plant, verkauft zu ungünstigen Zeitpunkten oder entnimmt zu viel.

Ein Depot ist hier anfällig für „Bauchgefühl-Entscheidungen“. Eine private ETF-Rentenversicherung kann die Entnahme stärker strukturieren (Regeln, Auszahlungsoptionen, planbare Prozesse) – das mindert den Stressfaktor, ersetzt aber nicht die Strategie.

Das wichtigste Prinzip: Rente statt Zufall. Planbare Auszahlungen und saubere Puffer verhindern, dass Sie Ihre Altersvorsorge in schlechten Phasen beschädigen.

Kurzfazit: Liquidität ist der Sicherheitsgurt Ihrer Altersvorsorge

Wer Liquidität sauber plant, bleibt auch in stressigen Lebensphasen handlungsfähig – ohne langfristige Anlagen zu opfern. Das schützt Rendite und Nerven gleichermaßen.

Der zentrale Nachteil einer reinen ETF-Depot-Besparung ist nicht die Idee, sondern das Verhalten: Sparraten werden gestoppt, Depots werden „angezapft“ und in schwachen Marktphasen wird verkauft. Genau hier gehen oft Jahre an Vorsorgewirkung verloren.

Eine private ETF-Rentenversicherung kann über Regeln, Beitragsanpassung/Beitragsfreistellung und (je nach Konzept) Beitragsbefreiung bei BU dafür sorgen, dass Ihr Plan auch dann weiterläuft, wenn es schwierig wird.

Empfehlung: 3-Töpfe-Plan für Fluglotsen

1) Notgroschen2) Sondertöpfe

3) langfristige Vorsorge mit Automatismen

Mit diesem Aufbau nutzen Sie ein Depot als Investment-Baustein – aber nicht als Notfallkasse. Die langfristige Vorsorge wird so strukturiert, dass Sie in schwierigen Phasen nicht automatisch verkaufen müssen.

Wichtiger Hinweis zur Absicherung

Ohne Schutz bricht oft nicht nur das Einkommen weg, sondern auch die SparfähigkeitPrüfen Sie die Arbeitskraft- und Lizenzabsicherung so, dass im Ernstfall keine Panikverkäufe entstehen. Bei BU/Lizenzschutz ist der Verzicht auf abstrakte und konkrete Verweisung ein Qualitätsmerkmal – und eine mögliche Beitragsbefreiung kann Ihre Altersvorsorge stabilisieren.

So bleibt Ihr Plan auch in schwierigen Phasen stabil

Liquiditäts-Puffer

Ein Notgroschen (z. B. mehrere Monatsausgaben) plus Sondertöpfe verhindert, dass Sie Ihr Depot in schlechten Marktphasen anfassen müssen.

Automatisierung

bAV und private Vorsorge laufen automatisch. So bleibt Sparen stabil – statt bei Stress „mal eben“ ausgesetzt zu werden.

Schutz bei Ausfall

Mit BU/Lizenzschutz und – je nach Konzept – Beitragsbefreiung bleibt die Altersvorsorge finanzierbar, auch wenn Einkommen wegfällt.

Regeln statt Emotion

Klare Regeln für Dynamik, Rebalancing und Entnahme reduzieren typische Depot-Fehler wie Stoppen, Umschichten, Verkaufen zur Unzeit.

FAQ zur Liquiditätsplanung und ETF-Altersvorsorge für Fluglotsen

Wie groß sollte der Notgroschen sein?

Als Faustregel sollte der Notgroschen mehrere Monatsausgaben abdecken – entscheidend sind Fixkosten, familiäre Situation und berufliche Risiken. Wichtig: Der Notgroschen ist nicht Ihr ETF-Depot, sondern Liquidität, die nicht schwankt.

Sollte ich erst Schulden tilgen oder investieren?

Hohe, teure Konsumschulden sollten meist zuerst reduziert werden, weil sie Rendite „auffressen“. Parallel können Sie dennoch mit kleinen automatischen Beiträgen starten – wichtig ist, dass der Cashflow dauerhaft tragfähig bleibt.

Warum reicht ein ETF-Sparplan alleine oft nicht?

Der ETF-Sparplan ist ein starkes Werkzeug – aber ohne Regeln wird er in der Praxis häufig gestoppt oder zur Kasse. Der Nachteil zeigt sich in Krisen: Verkauf in schwachen Marktphasen und dauerhaft geringere Vorsorgewirkung.

Was bringt eine private ETF-Rentenversicherung für die Liquidität?

Sie kann Beiträge flexibel anpassen/pausieren (Beitragsfreistellung) und über Vertragsregeln die Rentenphase strukturieren. Zusätzlich kann – je nach Ausgestaltung – eine Beitragsbefreiung bei BU die Vorsorge weiterfinanzieren, wenn Einkommen wegfällt.

Kann ich Beiträge bei einer ETF-Rentenversicherung verändern?

Ja, je nach Tarif sind Erhöhungen, Reduzierungen, Pausen oder Zuzahlungen möglich. Genau diese Mechanik ist ein Vorteil gegenüber dem Depot, weil Sie Liquidität steuern können, ohne emotional verkaufen zu müssen.

Wie wirkt sich Berufsunfähigkeit auf meine Altersvorsorge aus?

Bei einem reinen ETF-Sparplan wird die Sparrate in der Praxis häufig sofort gestoppt. Mit einer Lösung, die Beitragsbefreiung bei BU vorsieht, kann die Altersvorsorge trotz Einkommensausfall weiterlaufen – das schützt den langfristigen Plan.

Wie kombiniere ich bAV, Rürup und ETF-Lösungen sinnvoll?

Viele Fluglotsen nutzen zuerst die bAV (wegen Arbeitgeberzuschuss), ergänzen steuerliche Bausteine wie Rürup und bauen darüber hinaus private ETF-Lösungen auf. Entscheidend ist die Reihenfolge: Liquidität & Puffer vor maximaler Sparrate.

Welche Fehler passieren am häufigsten?

Typisch sind zu niedrige Reserven, das „Anzapfen“ des Depots, Stoppen der Sparrate bei Stress sowie hektisches Umschichten in schlechten Marktphasen. Eine klare Liquiditätsplanung verhindert genau diese Fehler.